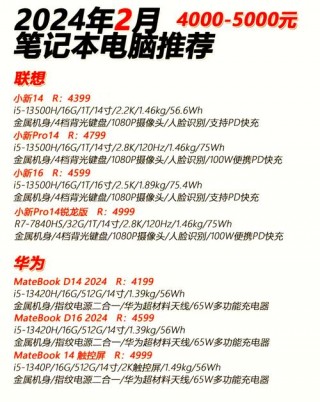

税法笔记本电脑推荐,笔记本电脑税收?

本文摘要: 这篇文章给大家聊聊关于税法笔记本电脑推荐,以及笔记本电脑税收对应的知识点,希望对各位有所帮助,不要忘了收藏本站哦。笔记本税收分类编码〖One〗、笔记本电脑的税收分类编码是109050901,税收分类名称是电子计算机整机。〖Two〗、编码结构税收分类编码共19位,按层级递进划分。第1位代表大类,如...

这篇文章给大家聊聊关于税法笔记本电脑推荐,以及笔记本电脑税收对应的知识点,希望对各位有所帮助,不要忘了收藏本站哦。

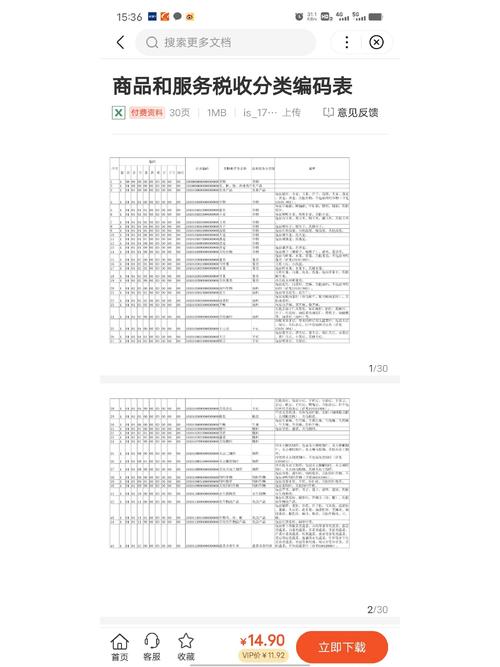

笔记本税收分类编码

〖One〗、笔记本电脑的税收分类编码是109050901,税收分类名称是电子计算机整机。

〖Two〗、编码结构税收分类编码共19位,按层级递进划分。第1位代表大类,如1为货物、2为劳务等;第2 - 3位是中类,对大类进一步细分;第4 - 5位为小类,再次细分;剩余14位是产品/服务明细码,精准匹配具体业务。

〖Three〗、笔记本电脑属于计算机及相关设备税目,按照规定应征收13%的增值税和3%的消费税。笔记本电脑是我们日常生活和工作中经常使用的电子产品之一。在我国的税收分类制度中,笔记本电脑属于计算机及相关设备税目,其相关税收政策适用于批量销售、进口的产品。

〖Four〗、税收分类编码在线查询系统国家税务总局12366纳税服务平台提供权威的税收分类编码查询服务。用户直接在平台搜索框中输入商品名称(如“笔记本电脑”“询问服务”),系统将返回对应的税收分类编码及适用税率。此方法无需登录其他系统,查询结果具有官方权威性,适用于对编码准确性要求较高的场景。

笔记本电脑发票收多少税笔记本电脑的发票税率是多少

通常市场上的开票费率是3%。那么对于电脑设备而言,如果销售方开具的是增值税普通发票,税点即为3%。如果开具的是增值税专用发票:一般纳税人:一般纳税人销售电脑设备时,按照税法规定,税率通常为17%(或根据最新税收政策可能为13%)。

若笔记本不含税价为5000元,增值税=5000×13% = 650元,价税合计5650元。小规模纳税人销售:适用3%征收率。若笔记本含税价为3090元,不含税价=3090÷(1 + 3%) = 3000元,增值税=3000×3% = 90元。进口环节关税:多数信息技术产品已实施零关税,高端产品可能按3% - 5%征收(需海关核定)。

一般纳税人:按增值税核算,税率为17%,但可通过进项税抵扣(如采购成本3950元的笔记本,进项税675元,销项税678元,实际纳税3元)。由于按利润交税,开发票不会导致亏损,因此更愿意提供发票。

开具电脑开发票的具体费用取决于发票的类型。如果你需要开具的是增值税普通发票,通常市场上的开票费率是3%,那么对于4000元的电脑,你需要支付120元的开票费用。相反,如果需要开具增值税专用发票,发票上的税率通常是17%,但在市场上,开票费通常按10%计算。

笔记本电脑分几年折旧_笔记本电脑一般折旧几年

〖One〗、笔记本电脑一般折旧年限为3年。这是根据《中华人民共和国企业所得税法实施条例》的规定,电子设备的最低折旧年限为3年。以下是关于笔记本电脑折旧的一些关键点:税法规定:税法明确规定了电子设备的最低折旧年限,即3年。这意味着,在计算应纳税所得额时,企业可以按照这一规定对笔记本电脑进行折旧。

〖Two〗、折旧方法 折旧年限:电脑一般按5年进行折旧。 残值率:内资企业残值率为5%,外资或合资企业残值率为10%。在此情况下,我们假设采用通用的残值率10%进行计算。 年折旧率:/5=18%。 每月折旧额:原值* 18%/12。

〖Three〗、笔记本电脑:使用寿命通常为4年。第1年折旧率:40%第2年折旧率:30%第3年折旧率:20%第4年折旧率:10%品牌台式机:使用寿命通常为5年。

〖Four〗、按照有关规定电脑的使用年限是5年。《中华人民共和国企业所得税法实施条例》规定:第六十条 除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:电子设备,为5年。

〖Five〗、电脑固定资产折旧一般用直线法计提折旧,折旧年限3年。二手电脑买卖折价同固定资产折旧不同,没有成文的规定,一般考虑的因素是:组装机、品牌机及品牌知名度。现时费用。新旧程度。流行、过时、淘汰。

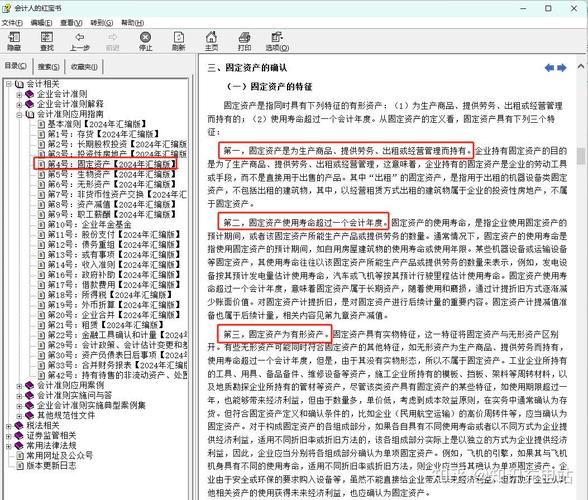

采购笔记本电脑到底计入管理费用还是固定资产?

〖One〗、采购的笔记本电脑一般应计入“固定资产”账户。具体分析如下:从会计准则角度:办公电脑属于固定资产中的电子设备类。根据《企业所得税法实施条例》第五十七条规定,固定资产是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括电子设备等。

〖Two〗、购买1台3000元的办公电脑应计入“固定资产”账户。以下是详细解释:会计处理 办公电脑作为电子设备,其单位价值虽然不高(本题中为3000元),但仍符合固定资产的定义,即企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产。

〖Three〗、公司购买一台2000元的电脑,应计入“管理费用”还是“固定资产”,取决于公司执行的企业会计准则。如果执行《企业会计制度》:根据财会(2000)25号文《企业会计制度》第二十五条规定,不属于生产经营主要设备的物品,单位价值在2000元以上,并且使用年限超过2年的,应当作为固定资产。

企业所得税法中固定资产电子设备有哪些

〖One〗、企业所得税法中,固定资产电子设备包括但不限于计算机(如台式机、笔记本电脑、服务器等)、打印机、复印机、传真机、扫描仪、投影仪、摄像机、照相机等。以下是关于这些固定资产电子设备的详细解释:计算机:包括台式机、笔记本电脑和服务器等,这些是企业日常运营中不可或缺的设备,用于数据处理、信息存储和传输等。

〖Two〗、固定资产分类中的电子设备主要包括:电脑、打印机、程控交换机、网络服务器、扫描仪,传真机、复印机、投影仪、一体机、数码相机、手机、摄像机、录音设备等。空调、冰箱、微波炉、洗衣机属于电气设备,不是电子设备。固定资产中的办公设备包括:碎纸机、考勤机、装订机等。

〖Three〗、固定资产分类中的电子设备主要包括电脑、空调、冰箱、洗衣机、微波炉、打印机、传真机、一体机等。企业计提固定资产折旧的方法多种多样,基本上可以分为直线法(包括年限平均法和工作量法)和加速折旧法(包括年数总和法和双倍余额递减法)两大类。

〖Four〗、新税法中所说的电子设备,是指由集成电路、晶体管、电子管等电子元器件组成,应用电子技术(包括软件)发挥作用的设备,包括电子计算机以及由电子计算机控制的机器人、数控或者程控系统等,包括传真机和复印机。

〖Five〗、从会计准则角度:办公电脑属于固定资产中的电子设备类。根据《企业所得税法实施条例》第五十七条规定,固定资产是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括电子设备等。

〖Six〗、根据《人民共和国企业所得税法实施条例》第六十条规定,电子设备的折旧年限为三年。各类固定资产的折旧年限,一般按照各类固定资产实物磨损和自然磨损的价值大小确定。折旧的计算应当从固定资产投入使用月份的次月起开始,停止使用的固定资产,应当从停止使用月份的次月起开始停止计算折旧。

请问从香港带到深圳的电子产品的过关税率是多少???

理论上任何电子产品都可以从香港带回大陆,但若非自用,超过2000元需要缴税,自用不需要缴税。平板电脑如果是自用,在入境时需要申报,香港海关需要提供保证金后放行,出境时凭入境的申报单或保证金收据放行,不予以征税。

如果是个人自用合理数量的电子产品,在一定价值范围内通常无需交税。但要是超出了规定的免税额度,就可能要缴纳相应税费。

%税率的物品:纺织品及其制成品;手表(万元以下)、钟及其配件;电饭煲、榨汁机、豆浆机等电器类厨房用品;空调、电冰箱、洗衣机、电视机、影音设备、电视摄像机设备及其配件;自行车、三轮车、童车及其配件。

业务招待费的11个涉税风险

〖One〗、业务招待费是企业日常经营中不可避免的一项开支,但其在税务处理上却存在诸多风险。以下是业务招待费可能涉及的11个主要涉税风险:扣除比例超限风险 风险描述:业务招待费在企业所得税前的扣除比例是有限制的,通常不得超过当年销售(营业)收入的5‰。若企业实际发生的业务招待费超过这一比例,超出部分将不得在税前扣除。

〖Two〗、业务招待费在企业运营中较为常见,但存在诸多涉税风险,具体如下:费用项目归类错误影响税种扣除:将属于业务招待费的项目计入其他费用,可能影响企业所得税、增值税、个人所得税。

〖Three〗、业务招待费的11大涉税风险 将属于业务招待费的项目计入其他费用 举例:公司将一台苹果笔记本电脑送给客户,但未计入业务招待费核算,而按公司自用核算,这将影响企业所得税、增值税、个人所得税。

OK,关于税法笔记本电脑推荐和笔记本电脑税收的内容到此结束了,希望对大家有所帮助。

还没有评论,来说两句吧...